60歳で定年退職を迎える人が再雇用で働く場合、年金をもらえる65歳まであと5年あります。

65歳で働くのをやめて年金を受給するのか、元気なうちはできるだけ働くのかということを検討するためには、年金の仕組みや将来受け取れる年金額をしっかりと再確認しておくことが大切です。

この記事では、2つの老齢年金の特徴や繰り上げ・繰り下げ受給、何歳から年金をもらうと得かということについて解説します。

伊藤FP事務所代表。ファイナンシャルプランナー(AFP)兼ライター。大学卒業後、証券会社・保険コンサルタントを経て事務所代表兼フリーライターとして活動を始める。家計の見直しから税金・保険・資産運用まで、人生の役に立つ記事を幅広く執筆。

50代以降の転職でお困りの方はBEYOND AGEまでご相談ください

老齢基礎年金とは

老齢基礎年金とは、国民年金として支給される年金のことをいいます。国民年金は国民すべてに加入が義務付けられている年金で、通称「年金の1階部分」とも呼ばれます。

加入義務期間は20歳から60歳の40年間です。保険料は毎年見直しがされており、2024年度は月額1万6,980円となっています。

加入義務期間の40年間、つまり480ヶ月分すべての保険料を納めた場合、年金を満額受け取ることができます。

ちなみに、2024年度の満額支給額は、月額6万8,000円(81万6,000円)です。この金額は毎年見直されるため、増えることも減ることもあります。

また、国民年金保険料の納付が480ヶ月分に満たない場合でも、10年以上保険料を支払っていれば、納めた保険料に応じて年金が支給されます。

50代以降の転職でお困りの方はBEYOND AGEまでご相談ください

老齢厚生年金 とは

老齢厚生年金は厚生年金保険から支給される年金で、通称「年金の2階部分」と呼ばれます。厚生年金保険の対象者は、サラリーマンや一定以上働くパートやアルバイトです。

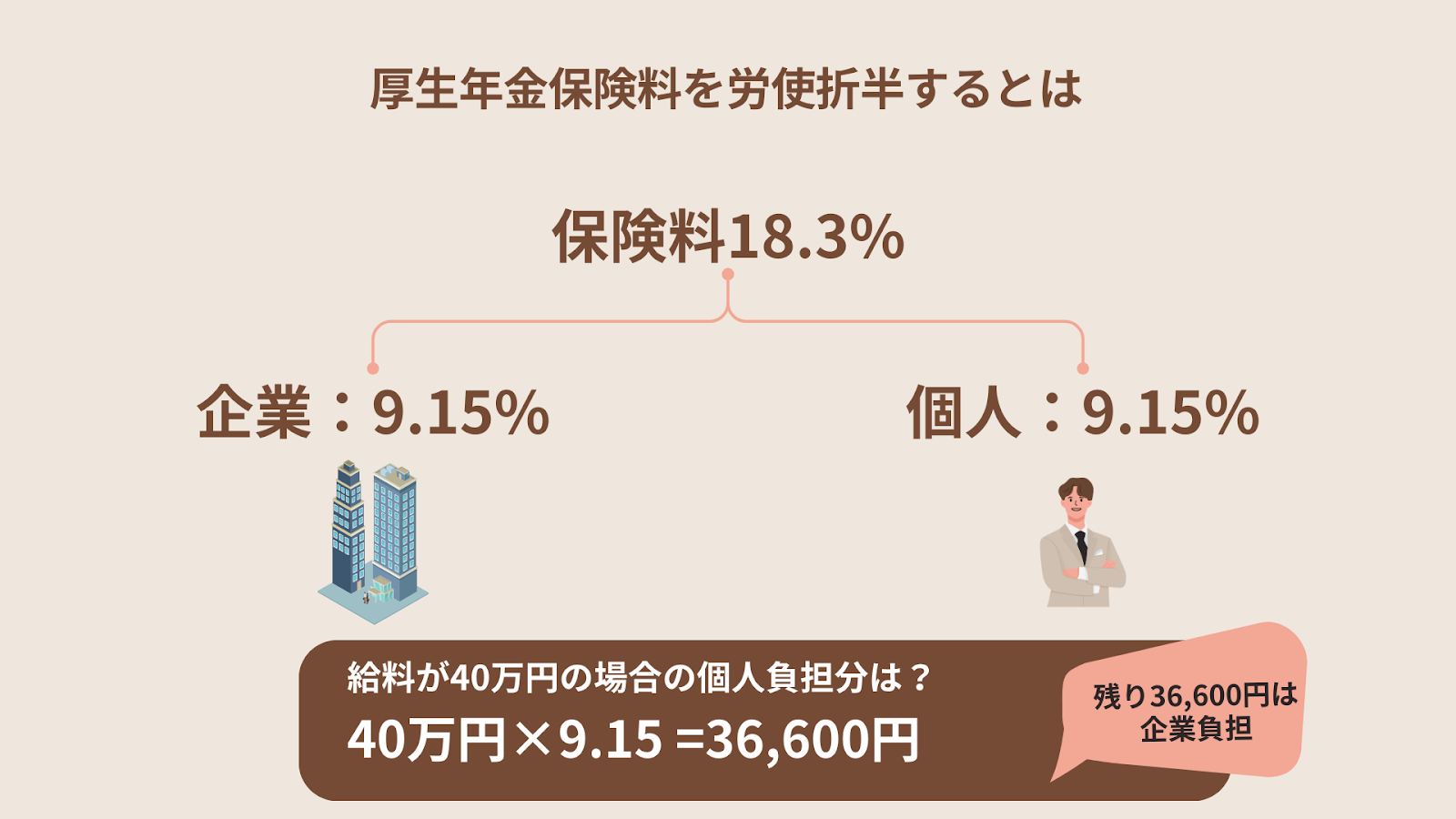

厚生年金被保険者の保険料は定額ではなく、給与の18.3%と決められています。保険料は被保険者と会社が半分(9.15%)ずつ納める仕組みです。

現役時代の給与が多いほど多くの保険料を納めることになりますが、その分、将来受け取ることができる老齢厚生年金額も多くなります。

また、厚生年金被保険者は「第2号被保険者」と呼ばれます。この第2号被保険者に扶養されている配偶者は「第3号被保険者」と呼ばれ、国民年金保険料を支払う必要がありません。

第2号被保険者が毎月支払う厚生年金保険料の中には、被保険者本人と配偶者の2人分の国民年金保険料が含まれていることになります。

定年後も再雇用で働き続けた場合、厚生年金には加入できるのかを知りたいという人も多いのではないでしょうか。 定年を迎える60歳以降も長く働きたいという人が増えていますが、厚生年金に加入しながら働けるかどうかは大きなポイントです。 […]

参考 : 日本年金機構「令和2年9月分(10月納付分)からの厚生年金保険料額表(令和5年度版)」

50代以降の転職でお困りの方はBEYOND AGEまでご相談ください

定年後の年金の受け取り方 年金の繰り上げ・繰り下げ受給とは

老齢基礎年金・老齢厚生年金ともに受給開始時期は65歳ですが、64歳や63歳など、65歳より早めに年金をもらう「繰り上げ受給」や、逆に65歳よりも後に年金をもらい始める「繰り下げ受給」を選択することができます。

当然ながら、年金を早めにもらうと毎回の受給額は減ります。逆に、繰り下げて65歳よりも遅く受給しはじめると年金額が増える仕組みです。

それでは、年金の繰り上げや繰り下げを選ぶ人はどれくらいいるのでしょうか。

厚生労働省の調査によると、老齢厚生年金の受給者は約98%の人が65歳からの受給を選択しています。

| 繰り上げ | 本来 | 繰り下げ | ||||

| 令和4年度 | 受給権者数(万人) | 受給率(%) | 受給権者数(万人) | 受給率(%) | 受給権者数(万人) | 受給率(%) |

| 国民年金 | 159.5 | 25.7 | 449.8 | 72.4 | 12.2 | 2.0 |

| 厚生年金 | 20.6 | 0.7 | 2736.3 | 97.9 | 37.4 | 1.3 |

逆に、老齢基礎年金(国民年金)のみを受給している人は、約26%の人が繰り上げ受給(65歳よりも前に年金をもらう)をしています。

繰り上げ受給と年金の減り方

繰り上げ受給では最短で60歳から年金をもらい始めることができますが、年金受給額が減るというデメリットがあります。

繰り上げ受給をすると、ひと月当たり0.4%減額される仕組みです。(昭和37年4月2日以降生まれの人)

例えば、60歳から年金をもらいたい場合は、本来の65歳受給時よりも60ヶ月(12カ月×5年)早くなるため、60×0.4%=24%の減額率になります。

毎月の年金額が24%減額され、これが一生続くことになります。一旦繰り上げ受給を選択すると、途中で取り消すことができないので慎重に検討する必要があります。

繰り下げ受給と年金の増え方

繰り下げ受給をすると、ひと月当たり0.7%の増額となり、最大75歳まで繰り下げができます。

例えば、68歳から受給開始する場合は、36ヶ月遅く年金を受けとることになります。

そのため、増額率は36ヶ月×0.7%=25.2%となり、65歳受給時の年金額よりも25.2%増額された年金を生涯受給できることになります。

このように繰り下げ受給をすると毎月の年金額が増えるため、65歳以降も働いていて生活に比較的ゆとりがある場合、繰り上げ受給を検討することもできます。

もちろん65歳以降に、働きながら年金も受給するという選択も可能です。

50代以降の転職でお困りの方はBEYOND AGEまでご相談ください

定年後の年金をお得にもらうには?60歳・65歳・68歳・70歳を比較

年金の繰り上げと繰り下げ、結局のところどちらが得なのかを知りたいという人も多いでしょう。

ここでは、65歳から20万円の年金を受給すると想定し、繰り上げ・繰り下げをした場合に生涯の年金受取額はどのようになるのかをみてみましょう。

繰り上げで受給した場合

60歳受給開始

受取額

・15万2,000円/月

・182万4,000円/年

・減額率は0.4%×60ヶ月=24% 20万円×0.76=15万2,000円

繰り下げで受給した場合

65歳受給開始

・20万円/月

・240万円/年

68歳受給開始

受取額

・25万400円/月

・300万4,800円/年

・増加率は0.7%×36ヶ月=25.2%

・20万円×1.252=25万400円

70歳受給開始

受取額

・28万4,000円/月

・340万8,000円/年

・増加率は0.7%×60ヶ月=42%

・20万円×1.42=28万4000円

以下の表は、受給開始年齢別に、受給開始から5年ごとの総受給額の経過を概算でシミュレーションしたものです。

| 60歳開始 | 65歳開始 | 68歳開始 | 70歳開始 | |

| 65歳 | 1,094万円 | |||

| 68歳 | 1,642万円 | 960万円 | ||

| 70歳 | 2,006万円 | 1,440万円 | 901万円 | |

| 75歳 | 2,918万円 | 2,640万円 | 2,404万円 | 2,045万円 |

| 80歳 | 3,830万円 | 3,840万円 | 3,906万円 | 3,749万円 |

| 85歳 | 4742万円 | 5,040万円 | 5,409万円 | 5,453万円 |

| 90歳 | 5,654万円 | 6,240万円 | 6,911万円 | 7,157万円 |

| 95歳 | 6,566万円 | 7,440万円 | 8,413万円 | 8,861万円 |

| 100歳 | 7,478万円 | 8,640万円 | 9,916万円 | 1億565万円 |

50代以降の転職でお困りの方はBEYOND AGEまでご相談ください

80歳以上生きると繰り上げ受給しないほうがお得

60歳開始と65歳開始を比べると、損益分岐点は80歳頃です。80歳より長生きする場合は、繰り上げを選択しないほうが良いといえます。

一方で85歳以上長生きする場合は、70歳からの繰り下げ受給が得ということになります。

しかしながら、自分が何歳まで生きるかということは誰にもわからないことから、「通常の受給開始の65歳から年金をもらおう」と考える人が多いとも考えられます。

50代以降の転職でお困りの方はBEYOND AGEまでご相談ください

年金の繰り下げ受給の3つのデメリットとは

繰り下げ受給をしつつ長生きをすれば、生涯に受け取ることができる金額は大きく増えます。一方で、繰り下げ受給にはデメリットもあるため、注意が必要です。それでは3つのデメリットについて詳しくみていきましょう。

後期高齢者制度の保険料が増える

繰り下げ受給によって受け取る年金額が増えると、後期高齢者制度の保険料が上がるというデメリットがあります。

例えば、75歳以上の人が加入する後期高齢者医療制度では、「均等割」と「所得割」の合計が保険料となっており、令和4・5年度の保険料(見込み)は以下となっています。

| 全国平均 | 東京都 | 大阪府 | |

| 被保険者均等割り額(年間) | 47,777円 | 46,400円 | 54,461円 |

| 所得割率 | 9.34% | 9.49% | 11.12% |

このように、年金を含めた収入が上がれば上がるほど「所得割」の部分で多くの保険料を支払わなければならなくなります。

また、多くの自治体で所得に応じた均等割の軽減(7割・5割・2割)が行われていますが、所得が増えると軽減割合が少なくなったり、軽減割合がゼロになる可能性があるため注意が必要です。

介護保険料が増える

65歳になると介護保険の第1号被保険者となり、保険料を納めなければなりません。

介護保険料はそれぞれの自治体が定めており、所得によって変わります。多くは10段階以上のランクが設定されており、所得が多いほどたくさん保険料を納める仕組みです。

例として、東京都文京区と大阪市の介護保険料をみてみましょう。

例➀【東京都文京区】

| 対象者 | 保険料(年額) |

| 本人が住民税非課税で世帯に住民税課税者がおり、本人の課税年金税収額と合計所得金額の合計が80万円超 | 72,200円(基準額) |

| 本人が住民税課税で合計所得金額が120万未満 | 83,100円 |

| 本人が住民税課税で合計所得金額が120万円以上210万円未満 | 90,300円 |

| 本人が住民税課税で合計所得金額が210万円以上320万円未満 | 10万1,100円 |

| 本人が住民税課税で合計所得金額が320万円以上400万円未満 | 11万9,200円 |

例②【大阪市】

| 対象者 | 保険料(年額) |

| 本人が住民税非課税で世帯に住民税課税者がおり、本人の課税年金税収額と合計所得金額の合計が80万円超 | 97,128円(基準額) |

| 本人が住民税課税で合計所得金額が125万以下 | 10万6,841円 |

| 本人が住民税課税で合計所得金額が125万超え200万円未満 | 12万1,410円 |

| 本人が住民税課税で合計所得金額が200万円以上300万円未満 | 14万5,692円 |

| 本人が住民税課税で合計所得金額が300万円以上400万円未満 | 15万5,405円 |

このように、介護保険料は自治体によって違いがあるものの、所得が増えると介護保険料が増えるという点は共通しています。

介護サービスを利用する際の自己負担割合も、合計所得金額によって幅があり、年収が高い人は3割負担となります。

年金を含む合計所得金額が増えすぎると、高い介護保険料を納め、なおかつ自己負担割合も高くなってしまいます。

繰り下げ受給を検討するときには、社会保険料も考慮しながら検討することが大切です。

増えた年金は妻に引き継ぐことができない

夫が死亡した後に妻が受け取る「遺族厚生年金」は、65歳時点の年金額をもとに計算されます。

例えば70歳まで繰り下げて毎月多くの年金をもらっていたとしても、夫が亡くなった後はそのメリットを享受することができません。

繰り下げ受給でお得に年金を受け取るには、年金を受け取る本人が長生きする必要があります。

50代以降の転職でお困りの方はBEYOND AGEまでご相談ください

定年後は独立して仕事をしたい!年金はどうなる?

60歳定年後に再雇用ではなく、独立して働くという選択肢もあります。人生100年時代とも言われる現代、60歳は老後というには気力・体力ともにまだまだ充実している人も多く、まったく新しい分野に挑戦したり、自分の経験を活かして独立したいという人も多くなっています。

独立して働く場合は、税務署に開業届を提出して個人事業主として働くことになります。

定年後に社員やパート、アルバイトで働くと収入は「給与所得」となります。給与所得者が一定の条件を満たして厚生年金被保険者として働くと、将来受け取る老齢厚生年金を増やすことができます。

しかし、個人事業主の収入は「事業所得」となるため、どれだけ収入が多くても厚生年金保険の被保険者にはなれず、将来受け取る年金を増やせないという点はデメリットとして認識しておく必要があります。

ただ、逆にいうと、事業所得から厚生年金保険料を天引きされることはありません。

定年後に個人事業主として働く場合は、収入の一部を保険料に見立ててコツコツ積み立てるなどして、老後資金を増やすとよいでしょう。

50代以降の転職でお困りの方はBEYOND AGEまでご相談ください

まとめ

年金には老齢基礎年金と老齢厚生年金があり、定年を迎えた人は65歳から年金を受け取ることができます。また、自分の収入や働き方に応じて繰り上げ受給・繰り下げ受給を選ぶこともできます。

繰り下げ受給をすると毎月の年金額が増えるというメリットがありますが、毎月天引きされる社会保険料が増える、長生きできないと総受給額が減るなどのデメリットもあるため注意が必要です。

定年を迎えるまえに年金や繰り上げ受給・繰り下げ受給の仕組みをしっかりと理解し、働き方や年金の受け取り方を早めに検討するようにしましょう。