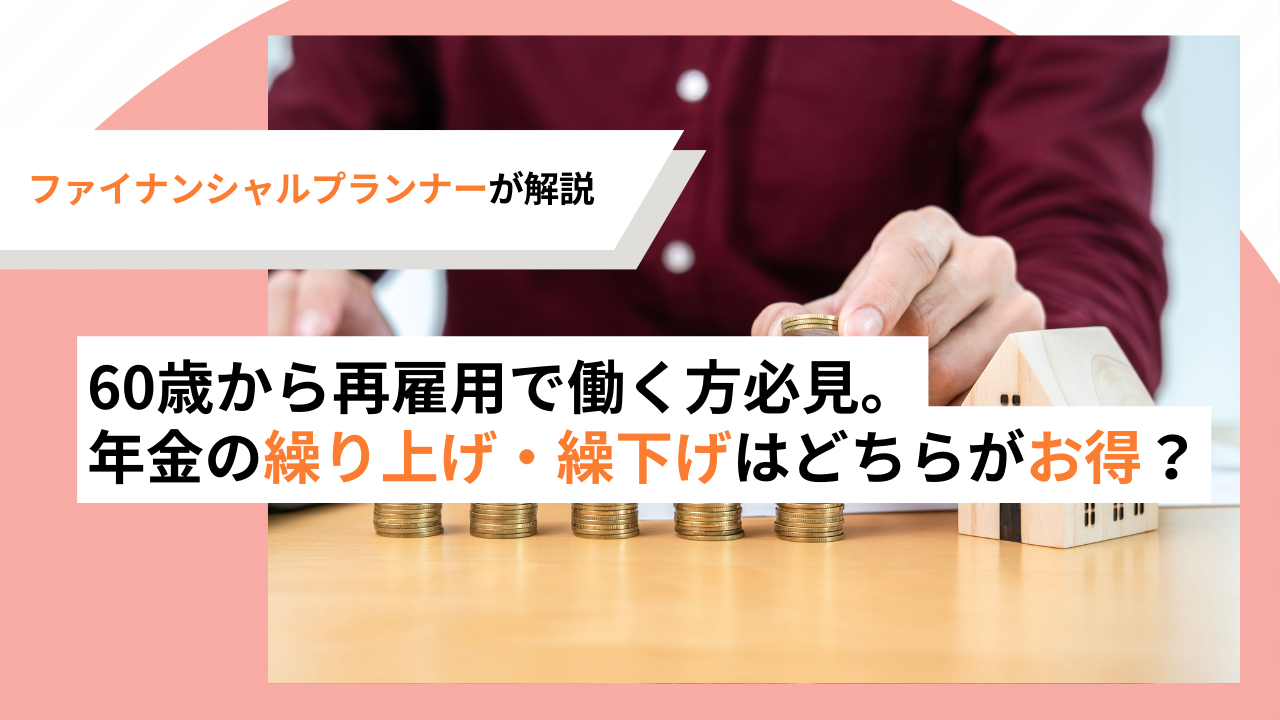

定年後に独立・起業をしたいという人が増えており「シニア起業」とも呼ばれています。シニアの独立・起業では自分の強みや経験を活かし、自分のペースで仕事ができるというメリットがありますが、独立して仕事をする場合、年金はどうなるのでしょうか。

この記事では、定年後に独立して働く場合、収入に応じて年金が減らないのか、デメリットはないのかなど、シニアの独立起業と年金との関係について詳しく解説します。

伊藤FP事務所代表。ファイナンシャルプランナー(AFP)兼ライター。大学卒業後、証券会社・保険コンサルタントを経て事務所代表兼フリーライターとして活動を始める。家計の見直しから税金・保険・資産運用まで、人生の役に立つ記事を幅広く執筆。

50代以降の転職でお困りの方はBEYOND AGEまでご相談ください

起業・独立の2つの形態:法人、個人事業主について

起業・独立する場合、「個人事業主として開業する」「法人を設立する」という2つの方法があります。

個人事業主と法人の違いは以下の通りで、自分に合った方法を選ぶことが大切です。

| 個人事業主 | 法人 | |

| 設立費用 | 無料 | 登記費用等が必要 |

| 設立の手続き | 簡単 | 手間がかかる |

| 経費の範囲 | 法人に比べると狭い | 幅広い(保険や社宅など) |

| 損失繰越 | 最大3年(青色申告) | 最大10年 |

| 融資 | 法人に比べると受けにくい | 受けやすい |

| 責任の範囲 | 個人が全責任を負う | 最初に拠出する資本金のみ |

また個人事業主と法人の違いや、どちらを選ぶべきかについては以下の記事で詳しく解説しているので、ご覧ください。

独立を検討する際によくある悩みが「個人事業主」と「法人」のどちらを選ぶかという問題です。 一般的に、多くの記事では税制面の観点から比較されることが多いですが、今回は「営業のしやすさ」の観点から「個人事業主」と「法人」の違いについて解[…]

個人事業主の概要について

個人事業主として起業する一番のメリットは、開業手続きがとても簡単だという点です。

開業から1カ月以内に、税務署に「個人事業の開業・廃業等届出書」という書類を提出することで、個人事業主として事業を始めることができます。

それに対して、法人は登記義務があり、設立に費用もかかります。このような理由から、まずは個人事業主から始める人が多くなっています。

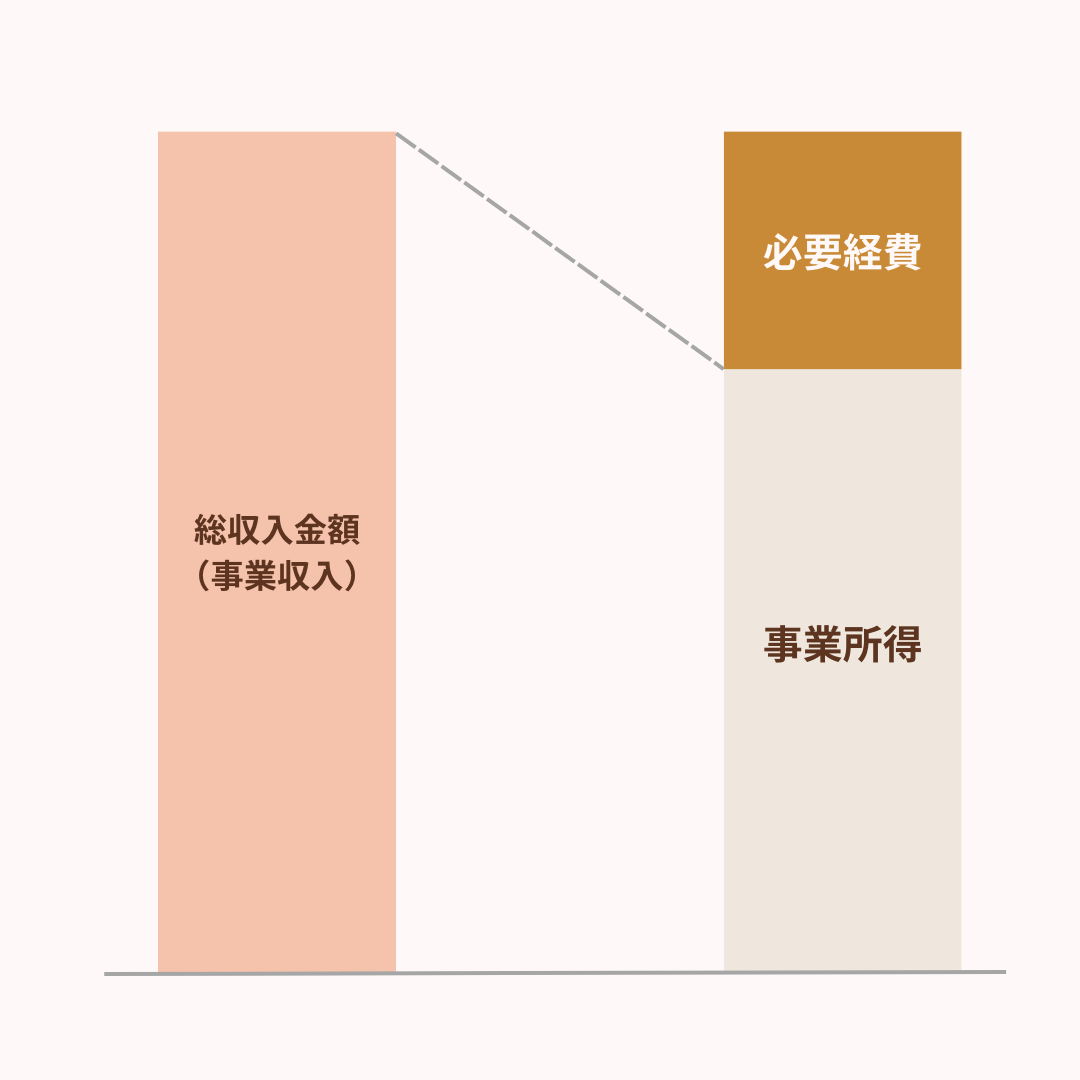

また、個人事業主の収入は「事業所得」です。1~12月までの1年間の事業収入から経費を引いたものを「事業所得」とし、翌年2月15日~3月15日の間に確定申告を行います。

必要経費とは、売上を得るためにかかった費用のことであり、主に「仕入れ費用」と「各種の費用(家事按分の家賃や光熱費、ガソリン代、消耗品費、広告宣伝費など)」が含まれます。

この事業所得から、基礎控除や配偶者控除、医療費控除など14種類の所得控除を適用した最終金額が「課税所得金額」となります。

個人事業主の確定申告方法は「青色申告」と「白色申告」の2種類です。

事前に青色申告を申請をして一定の条件を満たすと、上記の14種類の所得控除に加えて最大65万円の「青色申告特別控除」を適用できます。

課税所得を減らすと所得税や住民税を減らせることから、最大65万円を控除できる青色申告を選択する人が多くなっています。

法人の概要について

前述のとおり、法人の設立は登記が必要です。一見複雑で難易度が高いと思われがちですが、個人事業主と同じように専門家に依頼しなくても、freee会社設立のようなソフトウェアを利用することで、法人設立に必要な書類を非常に簡単に作成することができます。

また、法人には「株式会社」と「合同会社」があり、以下のような特徴があります。

| 株式会社 | 合同会社 | |

| 設立コスト | 高い(約25万~) | 安い(約10万円~) |

| 定款 | 認証不要 | 認証必要 |

| 代表者の呼び方 | 代表取締役 | 代表社員 |

| 役員や役職の任期 | 最長10年 | 任期なし |

| 決算の公示 | 必要 | 不要 |

以前は株式会社を設立するためには取締役が3名、監査役1名の合計4名が必要でした。

しかし、2006 年に新会社法が施行されてハードルが下がり、ひとりでも法人を設立できるようになりました。

法人は個人事業主と比べて信頼性が高いことが一番の魅力です。例えば、法人との取引や融資を受ける時など、法人であることが有利に働くことがあります。

また、個人事業主は事業所得が多くなると税率も上がる累進課税ですが、資本金1億円以下の法人にかかる法人税は「所得が年800万円までの部分」は15%、「800万円を超えた部分」は23.2%と一定です。

個人の最高所得税率は45%であることから、一定以上の利益を見込める場合は法人のほうが有利になる可能性があります。

個人事業主と法人の「給与」に対する考え方の違い

次に、給与についてみていきましょう。法人を設立した場合、経営者が受け取る給与は「給与所得」となります。

個人事業主は「個人」として仕事を請け負いますが、法人は会社として仕事を受注します。

法人を設立して仕事をする場合は、仕事の報酬はまず法人に振り込まれ、そこから給与として報酬を受け取る流れです。

法人から受け取った1年間分の給与から「給与所得控除」を引いたものが経営者の給与所得となります。

法人が拠出する役員報酬は、一定の条件を満たすと法人の経費となります。そのため、役員報酬を多くすればするほど法人の利益を減らすことになり、その結果法人税を低くすることができます。

ただし、多くの役員報酬を受け取ると、今度は個人としての所得税や住民税が高くなるため、役員報酬は慎重に決める必要があります。

50代以降の転職でお困りの方はBEYOND AGEまでご相談ください

よく言われる「定年後に働くと年金が減る」とはどういうこと?

定年後に年金をもらいながら働くと、働き方によっては年金が減ったり、支給が停止されることがあります。

年金が減る可能性があるのは、以下の条件に該当する人です。

- 年金受給開始後も厚生年金保険の被保険者として働いている

- 総報酬月額相当と老齢厚生年金の合計が48万円を超えている

会社から給与を受け取っていて、一般従業員の4分の3以上の労働時間がある場合は、厚生年金保険の被保険者となります。

また、近年は社会保険の適用が拡大されています。

パートやアルバイトなど短時間労働者であっても、以下の条件をすべて満たしている場合は、厚生年金保険の被保険者となります。

- 厚生年金保険の被保険者数が101名以上の企業等

(令和6年10月以降は、51人以上の企業等) - 週20時間働いている

- 所定内賃金が月額8.8万円以上

- 2ヶ月を超える雇用の見込みがある

- 学生ではない

このように、厚生年金保険の被保険者として働いている人で、以下のような「在職老齢年金月額」と「総報酬月額相当額」の合計が48万円を超えた場合、超えた金額に応じて年金が減る仕組みになっています。

| 在職老齢年金月額 | 老齢基礎年金を含まない、老齢厚生年金の月額(加給年金分は除く) |

| 総報酬月額 | 「その月に適用されている標準報酬月額」と「その月以前の一年間の賞与額の総額÷2」を足したもの |

それでは、例をみていきましょう。

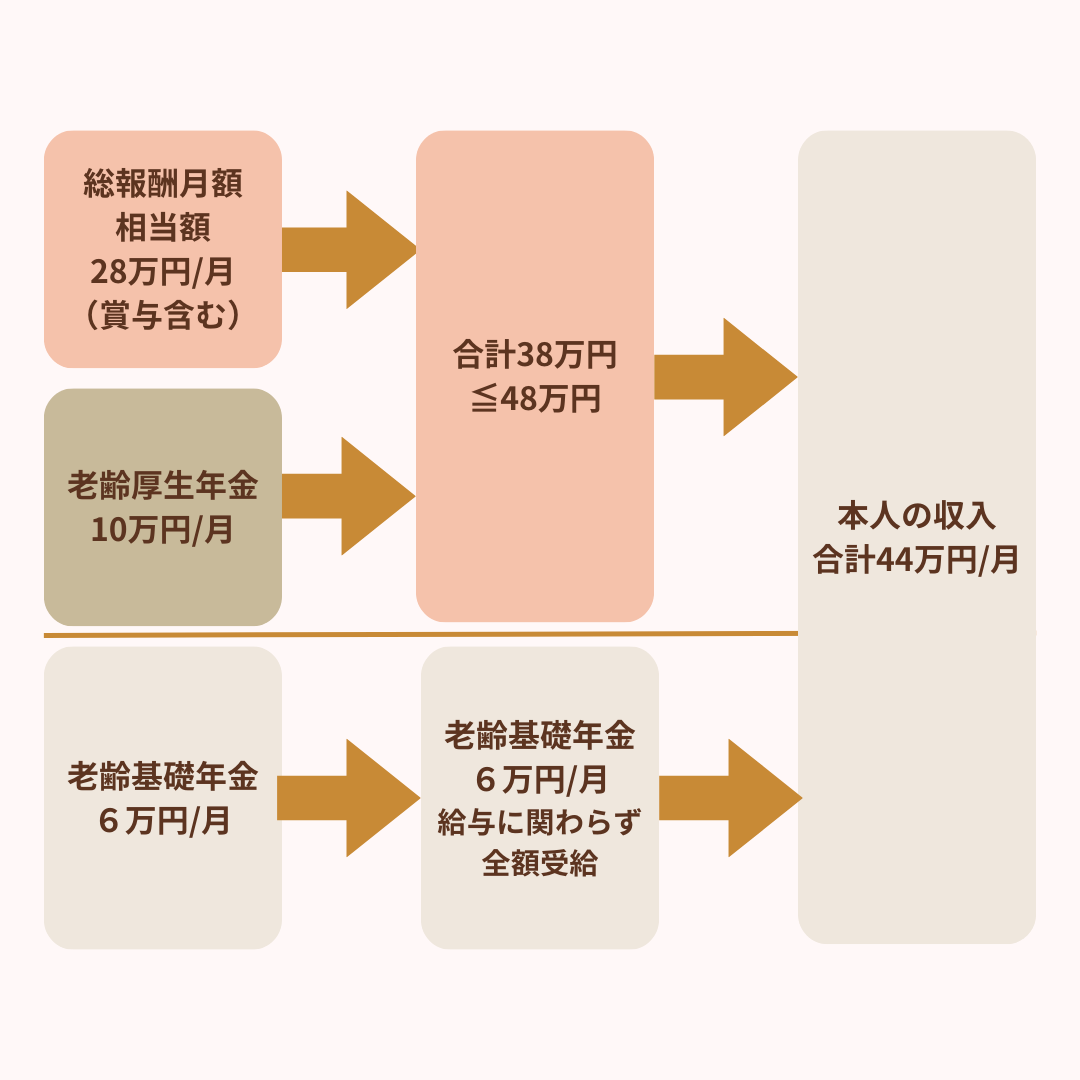

例1:給与収入と同時に年金を満額受け取れる場合

総報酬月額相当額と老齢厚生年金の月額の合計が48万円以下のため、年金を満額受け取ることができます。

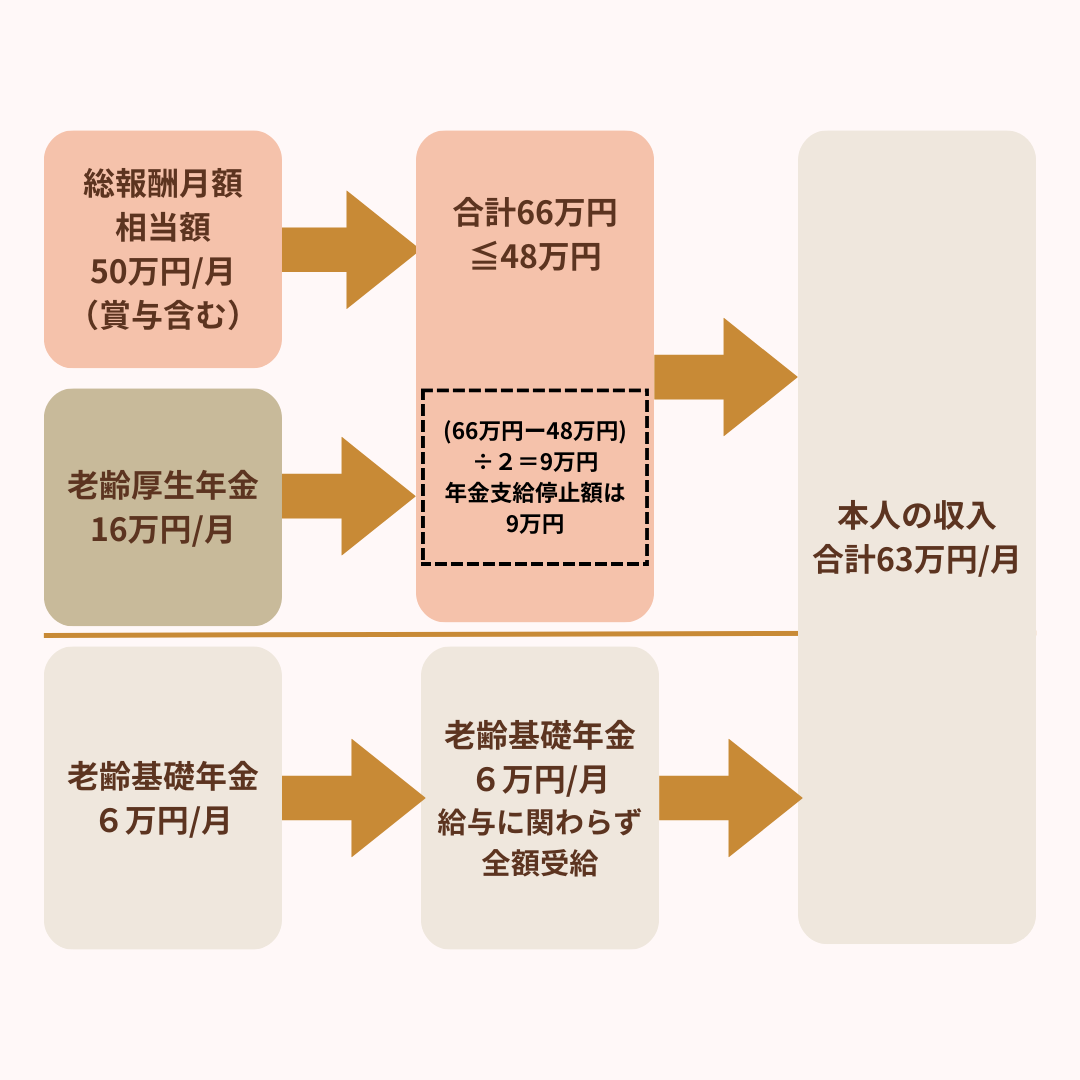

例2:給与収入と年金の合算が48万円を超え、一部受給停止になる場合

以下の例では、総報酬月額相当額と老齢厚生年金の月額の合計が48万円を超えたため、年金が減額されます。

支給停止額の計算式は「基本月額ー(基本月額ー総報酬月額相当額ー48万円)÷2」です。

このケースでは、毎月9万円が支給停止されます。

50代以降の転職でお困りの方はBEYOND AGEまでご相談ください

個人事業主として独立した場合に与える年金への影響

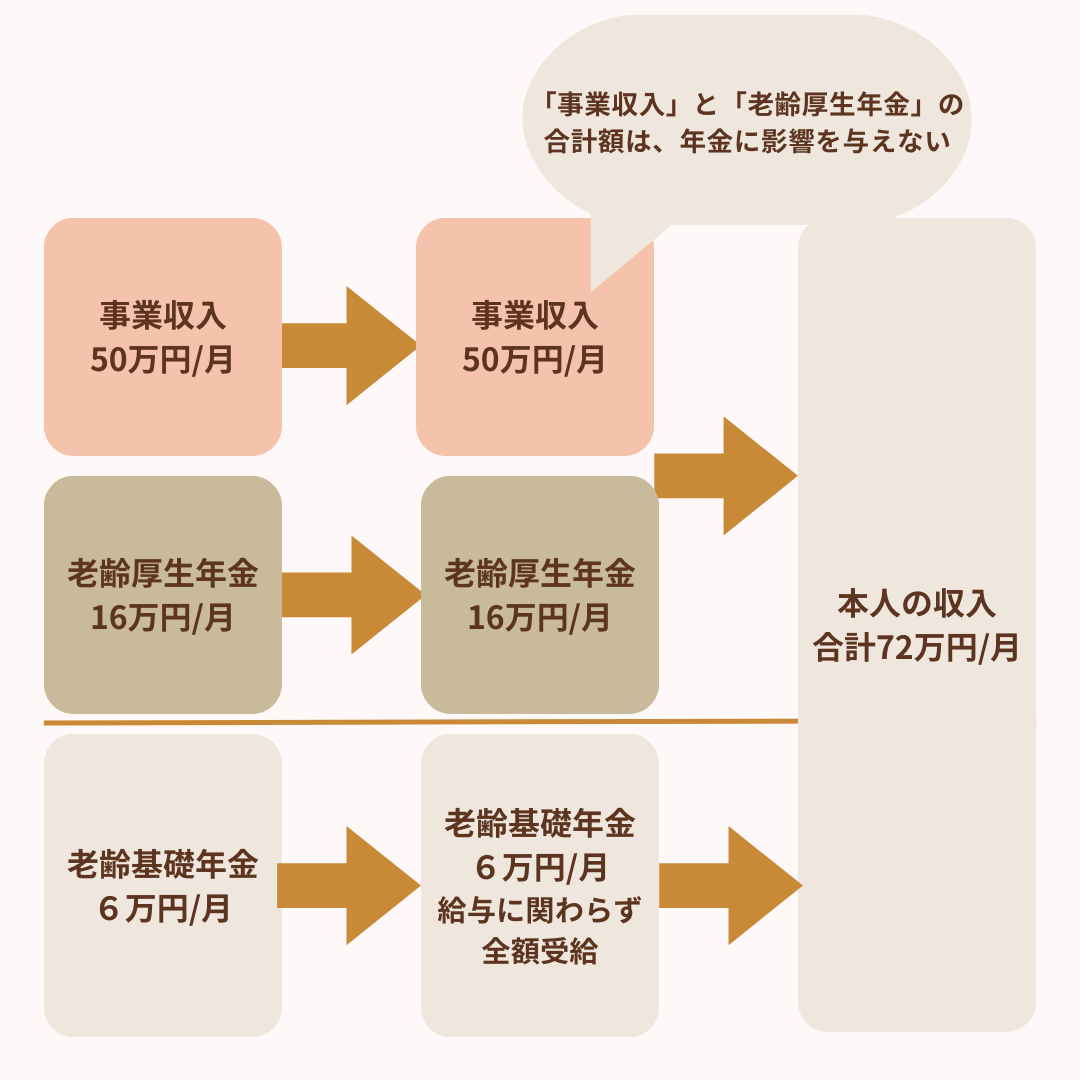

個人事業主として独立して働く場合、どれだけ収入が多くても年金が減ることはありません。

上記で説明したように、年金が減る可能性がある人は「厚生年金保険の被保険者として働きながら、年金を受け取る人」です。

個人事業主はそもそも厚生年金保険の被保険者にはなれないため、年金が減ることはありません。

以下のように、まとまった事業収入があっても問題なく年金を満額受給できます。

年金を減らさずにできるだけたくさん収入を得たいという人は、個人事業主が適しているといえます。

定年後も再雇用で働き続けた場合、厚生年金には加入できるのかを知りたいという人も多いのではないでしょうか。 定年を迎える60歳以降も長く働きたいという人が増えていますが、厚生年金に加入しながら働けるかどうかは大きなポイントです。 […]

50代以降の転職でお困りの方はBEYOND AGEまでご相談ください

法人として独立した場合に与える年金への影響

法人を設立した場合、従業員がおらず経営者のみの会社であっても「社会保険の加入対象事務所」となります。

そして、会社から役員報酬を受け取る経営者は「厚生年金保険の被保険者」となるため、「総報酬月額相当額(1年間の役員報酬の12分の1)と老齢厚生年金の合計が48万円を超える場合」は、年金支給停止の対象となります。

起業して経営者として働いている場合、個人事業主とは違って年金が減る可能性があることを覚えておきましょう。

50代以降の転職でお困りの方はBEYOND AGEまでご相談ください

個人事業主で独立する際の年金に関する際の注意点

個人事業主で独立した場合は、働きながら年金を受給しても、受け取る年金が減ることはありません。どれだけ収入があっても年金を満額受け取れるのは大きなメリットといえます。

ただ、個人事業主で働く場合「将来の老齢厚生年金を増やすことができない」というデメリットがあります。

年金受給後も厚生年金保険の被保険者として働く場合は65歳以降も厚生年金保険料を納めることになり、その期間は、在職定時改訂により被保険者期間に追加されます。働いている間は毎年1回年金額が再計算され、受け取る年金が増える仕組みです。

しかし、個人事業主は厚生年金保険の被保険者ではなく保険料を納めないことから、働いても老齢厚生年金を増やすことはできません。厚生年金保険料の給与からの天引きがない分、保険料を支払っているつもりで、事業収入の一部分をしっかりと貯金するとよいでしょう。

50代以降の転職でお困りの方はBEYOND AGEまでご相談ください

法人で独立する際の年金に関する際の注意点

法人を設立すると経営者は役員報酬を受け取りますが、雇われて働いている場合とは異なり、自分の役員報酬を年度ごとに自由に決めることができます。

老齢厚生年金の受給額を把握したうえで、48万円を超えないような金額に設定すれば、年金を満額受け取りつつ働くことが可能です。

ただし、以下のように、役員報酬の決定や変更時のルールが決められており、ルールを守らなかった場合には経費として認められないことがあります。

- 役員報酬は会社設立後3ヶ月以内に決定する

- 役員報酬は株主総会で決議を行う

- 役員報酬は毎月同額にする

- 役員報酬の変更可能期間は、事業の年度開始から3ヶ月以内

- 役員に賞与を支給する場合は届出が必要になる

役員報酬は一度決めると、基本的に1年間変更できません。計算が間違っていて年金が減らされてしまっても次の年度までは役員報酬額の調整ができないため、慎重に決めるようにしましょう。

50代以降の転職でお困りの方はBEYOND AGEまでご相談ください

まとめ

シニア起業で独立するには「個人事業主」と「法人」の2通りがあり、それぞれに特徴があります。個人事業主で働くと年金が減ることがないため、定年後もしっかりと仕事をしてできるだけ高い収入を得たいという人にはおすすめです。

法人を設立して働く場合は年金が減ることがありますが、厚生年金の被保険者として働くことができるため、将来の年金を増やすことができるというメリットがあります。

受け取る年金額や収入には個人差がありますので、自分に合った方法で起業するようにしましょう。