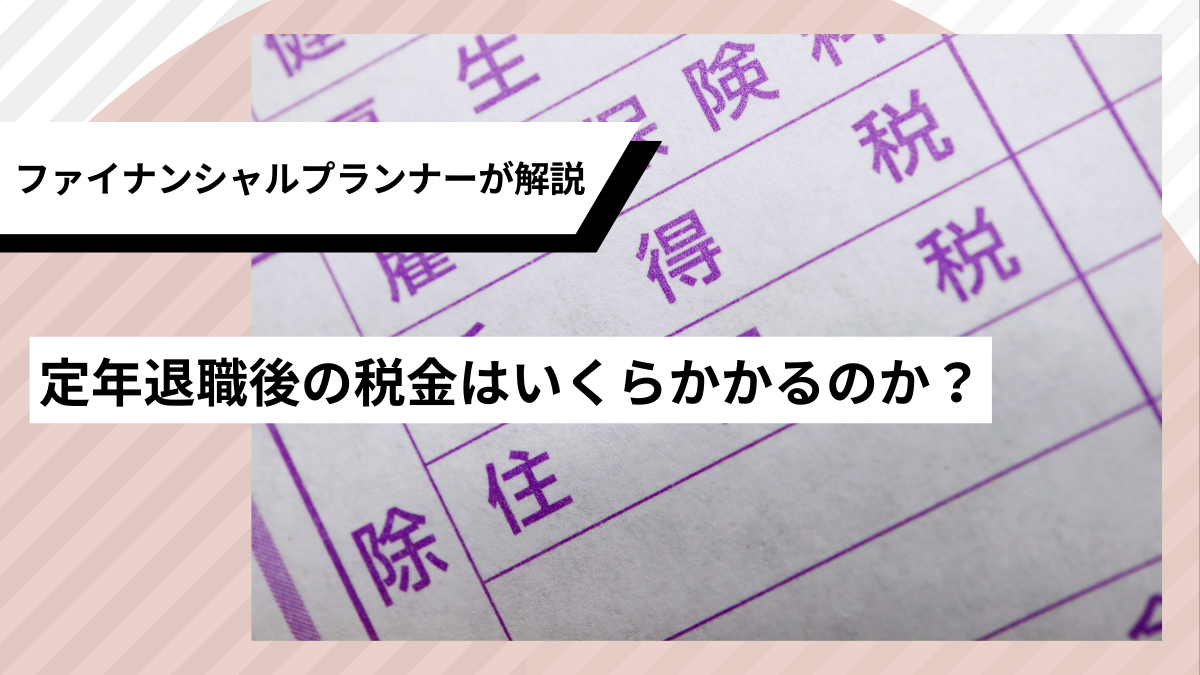

早期退職すると退職金はどれくらいもらえるのでしょうか。退職金は老後の資金計画に大きな影響を与えるため、早期退職を検討するときには、退職金について理解しておくことが大切です。

この記事では、早期退職における退職金の相場や退職金の種類、税金について解説します。

伊藤FP事務所代表。ファイナンシャルプランナー(AFP)兼ライター。大学卒業後、証券会社・保険コンサルタントを経て事務所代表兼フリーライターとして活動を始める。家計の見直しから税金・保険・資産運用まで、人生の役に立つ記事を幅広く執筆。

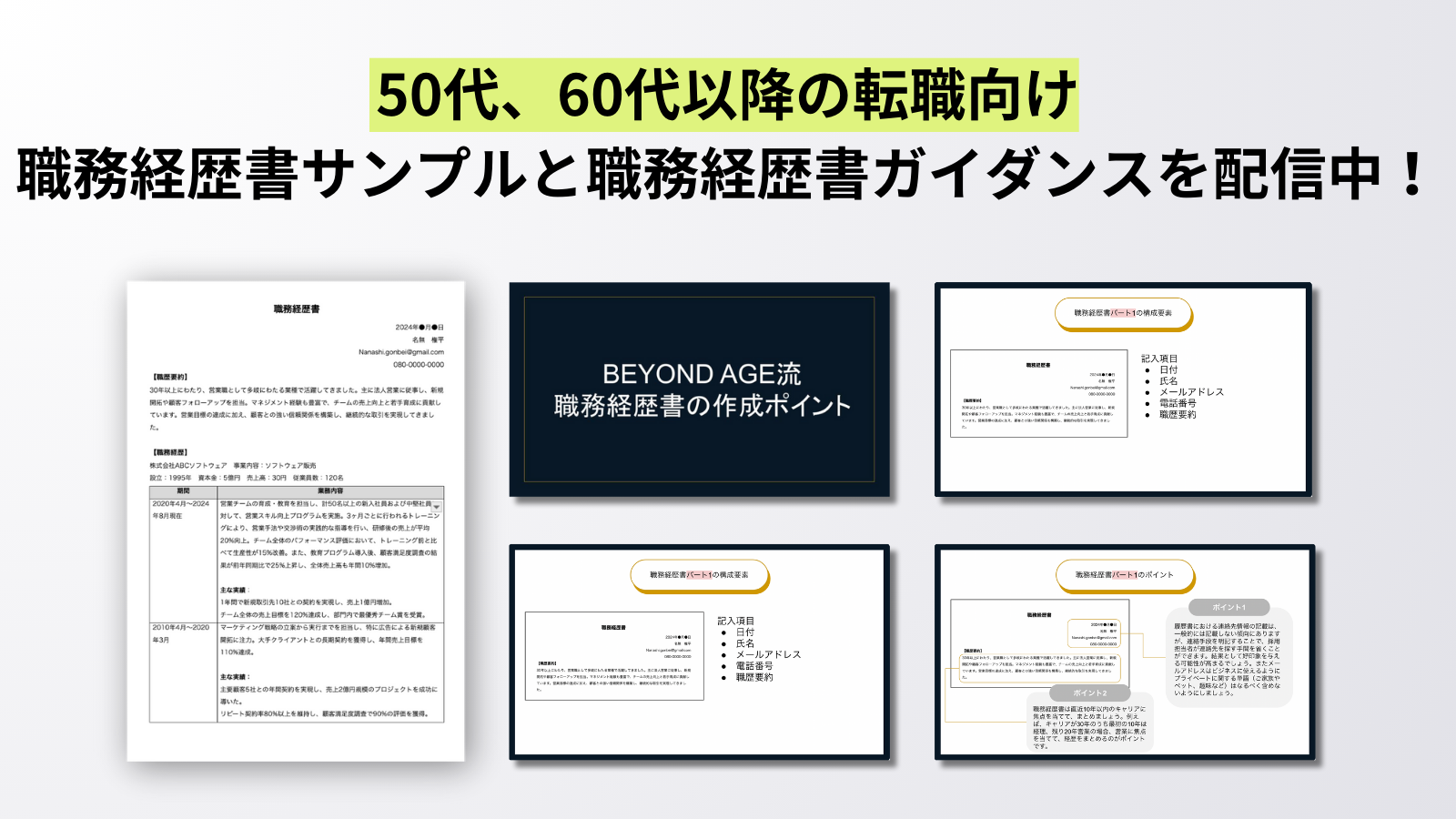

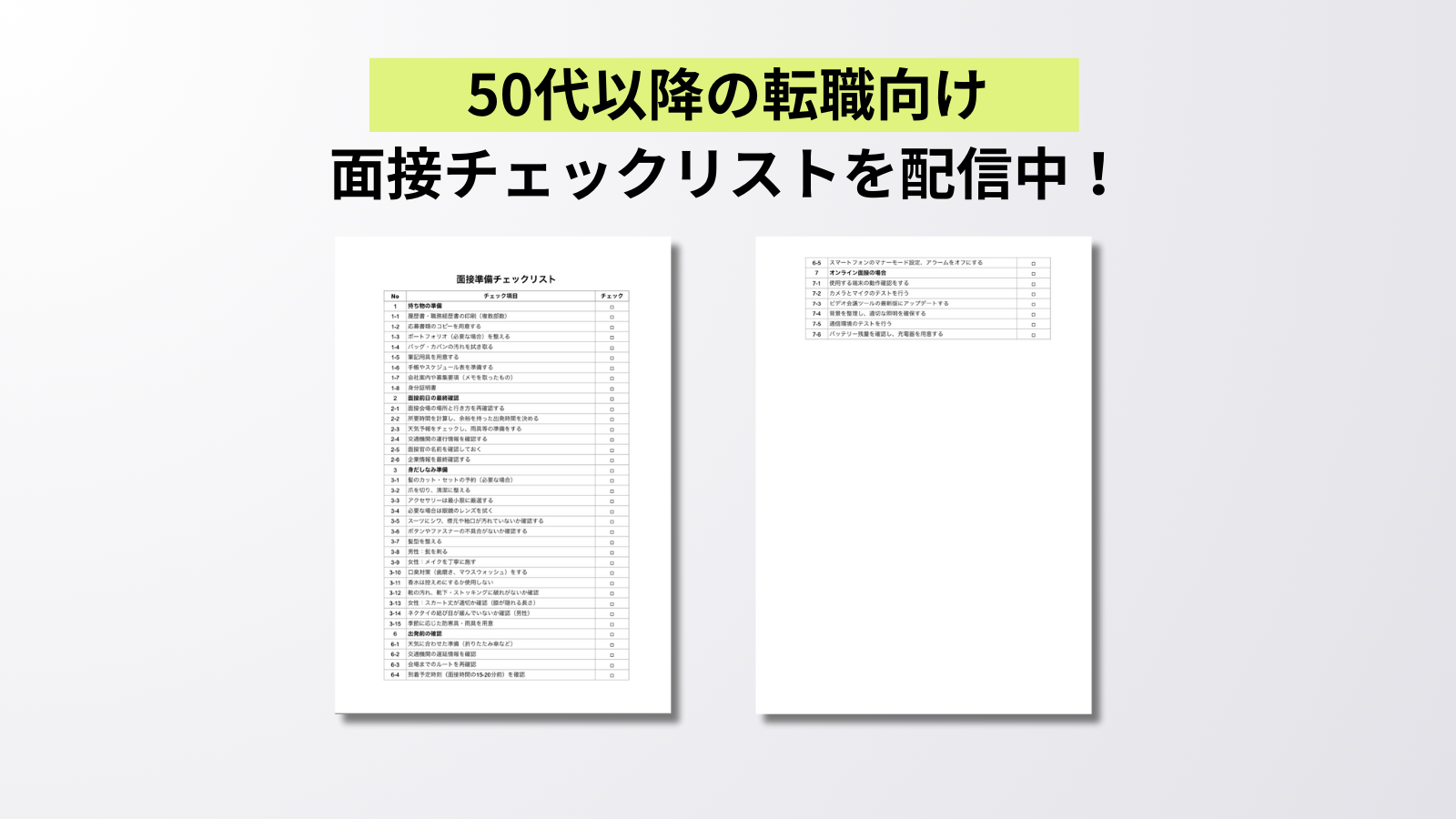

50代以降の転職でお困りの方はBEYOND AGEまでご相談ください

近年の早期退職の動向

近年は、早期退職を募集する企業が増えています。

企業が早期退職者を募る目的としては、

- 人的コストを減らすことで、悪化した経営状態を立て直す

- 企業組織の新陳代謝を促し、若い人にチャンスを与える

の主に2つがあります。

例えば、資生堂は利益率低迷による事業構造改革のため、1,500人の早期退職者を募ると2024年2月に発表しました。

45歳以上・勤続20年以上の人が対象で、退職金には年齢に応じた加算金が上乗せされます。また、希望者には再就職の支援サービスも提供されるということです。

また、そのほかにもオムロンやセブン&アイHD、ワコールHD、ソニーグループなどが早期退職者を募集しています。

多くの企業では、業績低迷による構造改革が早期退職者募集の理由となっていますが、なかには黒字であっても募集するケースがあります。

今後は、業績悪化だけでなく「組織の若返り」や「若者の賃金アップ」を見据えた黒字企業による早期退職募集が増えていく可能性があります。

参考:資生堂、国内で早期退職1500人募集 社員の1割強に相当

50代以降の転職でお困りの方はBEYOND AGEまでご相談ください

早期退職制度は2種類ある

早期退職制度は恒常的な制度と、特定の期間のみ応募可能な制度の2つに分類することができます。

一つ目は、常に応募可能である恒常的な制度で、従業員は年間を通じていつでも退職を申請することができます。

一方、もう一つの制度は、特定の期間に限定して応募を受け付ける制度です。例えば、3ヶ月間のみ応募を受け付けるといった具合です。

これら2つの制度の大きな違いは、退職理由の扱いにあります。恒常的な制度では、退職理由は「自己都合」とみなされます。対照的に、期間限定の制度は、業績改善や組織の新陳代謝を目的とした戦略的な施策の一環として実施されるため、退職理由は「会社都合」となります。

この退職理由の違いは、退職金や失業給付の金額に大きな影響を与えます。早期退職を検討する際は、どちらの制度になるのかを確認することが重要です。

さらに、ハローワークによる認定基準についても十分に理解しておく必要があります。

「早期退職の募集が始まったが、応募しようか悩んでいる」 「早期退職をして理想の転職先は見つかるのだろうか?」 「早期退職をして後悔している人もいたから少し不安だ」 このように、早期退職に踏み出すべきか悩んでい[…]

50代以降の転職でお困りの方はBEYOND AGEまでご相談ください

早期退職制度における退職金の金額は?

早期退職制度を利用した場合、退職金はどれくらいもらえるのでしょうか。「令和3年賃金事情等総合調査」によると、退職金の金額は以下のようになっています。

| 勤続20年(42歳) | 勤続25年(47歳) | 勤続30年(52歳) | 勤続35年(57歳) | 勤続42年(60歳) | 定年 | |

| 大卒(総合職相当)・会社都合 | 約950万円 | 約1,390万円 | 約1,920万円 | 約2,360万円 | 約2,530万円 | 約2,560万円 |

| 大卒(総合職相当)・自己都合 | 約730万円 | 約1,140万円 | 約1,710万円 | 約2,160万円 | 約2,270万円 | 約2,230万円 |

| 高校卒(総合職相当)・会社都合 | 約660万円 | 約1,010万円 | 約1,370万円 | 約1,670万円 | 約1,930万円 | 約1,970万円 |

| 高校卒(総合職相当)・自己都合 | 約560万円 | 約860万円 | 約1,200万円 | 約1,550万円 | 約1,680万円 | データなし |

参照:賃金事情等総合調査「令和3年賃金事情等総合調査」

大卒・高卒ともに、会社都合による退職金のほうが多いことがわかります。

また、東京都産業労働局が、都内の従業員が10〜299人の中小企業を対象とした「中小企業の賃金・退職金事情(令和4年版)」によると、中小企業の退職金額は以下となっています。

| 勤続年数 | 年齢 | 自己都合退職 | 会社都合退職 | |

| 高校卒 | 10 | 28 | 約90万円 | 約122万円 |

| 15 | 33 | 約171万円 | 約215万円 | |

| 20 | 38 | 約273万円 | 約328万円 | |

| 25 | 43 | 約397万円 | 約466万円 | |

| 30 | 48 | 約533万円 | 約605万円 | |

| 定年 | - | 約994万円 | ||

| 勤続年数 | 年齢 | 自己都合退職 | 会社都合退職 | |

| 大学卒 | 10 | 28 | 約110万円 | 約150万円 |

| 15 | 33 | 約213万円 | 約266万円 | |

| 20 | 38 | 約343万円 | 約415万円 | |

| 25 | 43 | 約491万円 | 約578万円 | |

| 30 | 48 | 約654万円 | 約754万円 | |

| 定年 | - | 約1,092万円 | ||

参照:東京都産業労働局「中小企業の賃金・退職金事情(令和4年版)」

このように、従業員数が300人未満の企業では、退職金の額がかなり少なくなることがわかります。

退職金がどれくらいもらえるかということは、早期退職後の資金計画に大きな影響を及ぼします。早期退職を検討するときには、退職金額を事前に確認するようにしましょう。

55歳からiDeCoや新NISAを始めたいけれど、どちらの制度を使うべきかわからない人も多いのではないでしょうか。また、50代でiDeCoや新NISAを始めることに対して、スタートする時期として遅すぎないかと不安を感じる人も多いでしょう。[…]

50代以降の転職でお困りの方はBEYOND AGEまでご相談ください

そもそも退職金制度とは?全ての企業にある?

そもそも退職金制度とは、一定期間以上働いた人に、働いた年数や給与、業績に応じて退職金が支払われる制度のことをいいます。

法律上は、退職金の支払いは義務ではないため、退職金そのものがない企業もあります。退職金が支払われるかどうかは、企業との雇用契約内容や就業規則によります。

「平成30年就労条件総合調査」によると、退職金制度を採用している企業の平均割合は、約8割です。企業の規模別の導入率は以下となっており、規模が大きい企業ほど退職給付制度を導入していることがわかります。

| 従業員数 | 退職給付(一時金・年金)制度がある企業 |

| 1,000人以上 | 92.3% |

| 300~999人 | 91.8% |

| 100~299人 | 84.9% |

| 30~99人 | 77.6% |

参照:厚生労働省「平成30年就労条件総合調査」

企業によっては退職金がないケースもありますので、就業規則をしっかりと確認しましょう。

50代以降の転職でお困りの方はBEYOND AGEまでご相談ください

退職金は2種類ある

退職金には「退職一時金」と「退職年金」があります。退職一時金と退職年金をどちらも受け取れる企業もあれば、どちらか一方だけという企業もあります。

制度の導入実態については以下となっており、大企業では約半数が「退職一時金」と「退職年金」を併用しています。

| 従業員数 | 退職一時金制度のみ | 退職年金制度のみ | 両制度併用 |

| 1,000人以上 | 27.6% | 24.8% | 47.6% |

| 300~999人 | 44.4% | 18.1% | 37.5% |

| 100~299人 | 63.4% | 12.5% | 24.1% |

| 30~99人 | 82.1% | 6.4% | 12.5% |

参照:厚生労働省「平成30年就労条件総合調査」

それでは、退職一時金と退職年金について、くわしくみていきましょう。

退職一時金

退職一時金は、まとめて一括で支払われる退職金です。退職金は大きな金額になることが多いですが、税負担を抑えるために「退職所得控除」の対象となっています。

退職時に、退職金の支払者(勤務先企業)に「退職所得の受給に関する申告書」を提出すると、退職所得控除が適用され、税金の支払額を大幅に軽減できます。

また、退職金は分離課税となっており、退職所得控除を適用した後の退職金にかかる所得税および復興特別所得税は勤務先企業が計算し、源泉徴収を行います。

例えば、年収500万円の人が2,000万円の退職金を受け取って、その年の年収が「2,500万円」になってしまった場合、その年の所得税や翌年度に納める住民税が高額になってしまいます。

このようなことを防ぐために、退職所得は、通常の所得と分離される「分離課税」となっており、退職金を受け取った年の所得税には影響を及ぼさない仕組みとなっています。

また、この申告書を提出すると、企業は特別徴収義務者として住民税分も計算して控除・納税してくれるため、退職金にかかる住民税を翌年度に納める必要もありません。

退職者は所得税・復興特別所得税・住民税が控除された残りの額を受け取るかたちになります。

「退職所得の受給に関する申告書」を提出しない場合は、退職控除が適用されないため、受け取った退職一時金の全額に対して一律20.42%が源泉徴収されます。

ただし、後日確定申告をすれば支払いすぎた税金を取り戻すことができます。

定年退職時に支給される退職金。再雇用を予定している方でも定年時には退職金を受け取ることができます。しかし、再雇用が予定されている場合でも退職金に税金がかかるのか、自分に支給される退職金にどのように税金が課せられるか気になっている方も多いで[…]

退職一時金における税金

退職一時金、つまり退職所得の計算方法は以下です。

まず、「退職所得控除」は、以下の表の式を使って計算します。

| 勤続年数(=A) | 退職所得控除額 |

| 20年以下 | 40万円×A(80万円に満たない場合は80万円) |

| 20年超 | 800万円+70万円×(A-20年) |

例えば、勤続35年、退職金が2,000万円の人の退職所得控除額は以下になります。

退職一時金の税金を計算すると、以下のようになります。

このように、税金がかかる退職一時金額は75万円となり、75万円に対して所得税と住民税、復興特別所得税がかかります。

所得税の計算方法

所得税を計算するときに使う速算表は以下です。

| 課税される所得税額 | 税率 | 控除額 |

| 1,000円〜194万9,000円 | 5% | 0円 |

| 195万円〜329万9,000円 | 10% | 9万7,500円 |

| 330万円〜694万9,000円 | 20% | 42万7,500円 |

| 695万円〜899万9,000円 | 23% | 63万6,000円 |

| 900万円〜1,799万9,000円 | 33% | 153万6,000円 |

| 1,800万円〜3,999万9,000円 | 40% | 279万6,000円 |

| 4,000万円〜 | 45% | 479万6,000円 |

課税退職所得額は75万円なので、所得税額は以下になります。

復興特別所得税の計算方法

復興特別所得税は、所得税額に税率2.1%を掛けて求めます。よって、復興特別所得税は以下になります。

住民税の計算方法

住民税は、課税退職所得金額に対して住民税率10%を掛けて求めるため、以下となります。

この例では、所得税・復興特別所得税・住民税を合わせると11万3,287円となります。

よって、手取りの退職金額は、2,000万円-11万3,287円=1,988万6,713円となります。

退職年金

退職年金とは、会社が社員のために用意する独自の年金制度です。退職者は、年金形式で退職金を受け取ります。

退職年金には、大きく分けて4つの種類があります。

厚生年金基金

厚生年金基金とは、老齢厚生年金の一部を事業主が国にかわって支給するとともに、上乗せ給付を行うことによって、手厚い老後保障を行うことを目的とした基金です。

しかし、この仕組みは事業主が大きなリスクを負うことから、2014年に法改正が行われ、現在は新規設立が認められていません。多くの厚生年金基金は、確定給付企業年金に移行しています。

確定給付企業年金(DB)

確定給付企業年金は、2002年に新設された、比較的新しい年金制度です。企業と従業員があらかじめ給付額を取り決めて、退職後にその給付を受け取る仕組みです。

企業が信託銀行などと契約を結んで制度を運営するのが「規約型」、企業年金基金という別の法人を作って運用するのが基金型です。

企業型確定拠出年金(DC)

企業型確定拠出年金は、アメリカの企業年金制度をモデルにして、2001年に新設された制度です。確定給付企業年金と違って、受け取る給付額は決まっていません。

毎月支払う金額を決めて従業員の口座に拠出し、従業員が運用指示を行い、退職時に一括・もしくは年金形式で受け取ります。

毎月積み立てた資金を運用する仕組みなので、受け取る金額は運用結果によって変わります。

これと似た制度として、個人が自分の意志で加入・運用をする「iDeCo(イデコ)」があります。

中小企業退職金共済制度・特定退職金共済制度

中小企業退職金共済制度と特定退職金共済制度は、企業が毎月金融機関に掛金を納付して、退職金を積み立てていく制度です。従業員が退職するときに、金融機関から直接退職金が支払われる仕組みです。

退職年金における税金

退職年金には、退職一時金の「退職所得控除」のような大きな税制上の優遇措置はなく、毎年受け取る年金は「雑所得」となります。

雑所得控除は年間20万円のため、20万円を超える額を毎年「雑所得」として申告する必要があります。

雑所得は分離課税でなく公的年金やパート・アルバイトなどの所得と合算されるため、年間の所得額が上がってしまうというデメリットがあります。

その結果、所得税・住民税などの税金や、介護保険・国民健康保険料などの社会保険料が上がる可能性があるため、注意が必要です。

また、所得によって負担額が変わる制度の場合、年収が増えることで支出が大きくなることがあります。

例えば、高額療養費制度(70歳以上)では、以下のように所得によって医療費の上限が定められており、所得が約370万円を超えると負担額が大きく上がることがわかります。

| 所得区分 | 自己負担の上限額(1ヶ月あたり) | |

| 現役並所得者 | 年収約1,160万円~ | 252,600円+(医療費-842,000円)×1% |

| 年収約770万円~約1,160万円 | 167,400円+(医療費-558,000円)×1% | |

| 年収約370万円~約770万円 | 80,100円+(医療費-267,000円)×1% | |

| 一般所得者 | 年収156万円~約370万円 | 18,000円 |

| 低所得者 | 住民税非課税世帯Ⅱ | 8,000円 |

| 住民税非課税世帯Ⅰ(年金収入80万円以下など) | 8,000円 |

退職年金をもらって年間所得額が上がると、負担が増えるケースがあることも覚えておきましょう。

50代以降の転職でお困りの方はBEYOND AGEまでご相談ください

退職金の計算方法は4種類

退職金の計算方法は大きく分けて4種類あり、企業によって異なります。それぞれの計算方法を解説します。

定額制

定額制では、勤続10年までは500万円、20年までは700万円というように、勤続年数に応じて退職金を受け取ります。

複雑な計算が不要なため、企業にとっては簡単な方法ではありますが、従業員の役職や実績などが反映されないというデメリットがあります。

特別加算金制度を設け、通常の退職金に上乗せできる仕組みを導入している企業もあります。

基本給連動型

基本給連動型は、退職時の給与や勤続年数などによって退職金額を決める方法で、最も多く導入されています。なかには、退職理由や退職時の役職を考慮して退職金額を決める企業もあります。

基本給連動型の計算式は、以下です。

退職金=退職時の基本給×支給係数

支給係数は、勤続年数によって決められています。例えば、勤続3年目で「1」、勤続5年目で「2」というように、勤続年数に比例して上がることが一般的です。

退職理由を加味する場合は、「自己都合は0.8(8割)」「会社都合は1.0(10割)」というかたちで決めるケースが多くなっています。

別テーブル方式

別テーブル方式では、会社が決めた基準額と支給係数を使って計算します。基本給連動型と異なる点は、退職時の基本給ではなく、役職や等級をベースとしている点です。

計算式は以下の通りです。

退職金=基準額×支給係数

例えば、勤続10年目の基準額が200万円、一般社員の係数は0.7、課長クラスは1.3、部長クラスは1.5、自己都合は0.8(8割)と定めている場合を考えてみましょう。

勤続10年、課長クラスの人が自己都合で退職する場合は、

となります。

ポイント制

ポイント制は、退職時の基本給や勤続年数、役職、実績などによって付与される退職金ポイントの獲得数と支給係数を用いて計算します。計算式は以下の通りです。

例えば、勤続1年ごとに10ポイントの加算、役職一年につき課長クラスならプラス20ポイント、部長クラスならプラス50ポイント、1ポイントあたりの単価は1万円、自己都合退職は8割と決められている場合を考えてみましょう。

勤続20年で、5年間部長をしていた人が自己都合で退職する場合の計算方法は以下です。

となります。

このように、ポイント制は会社への貢献度がより重視される仕組みになっています。

50代以降の転職でお困りの方はBEYOND AGEまでご相談ください

まとめ

早期退職における退職金は、選択定年制度(自己都合)か希望退職制度(会社都合)かで金額が変わります。また、退職一時金と退職年金では税金の仕組みが違うため、受け取り方を選べる場合は慎重に検討することが大切です。

退職金は老後の生活に大きな影響を与えます。早期退職を検討するときには退職金の仕組みや金額をしっかりと把握し、資金計画を考えるようにしましょう。